한은은 24일 금융안정 상황을 점검한 '금융안정회의' 보고서에서 "지난해 4분기 이후 가계신용 증가세는 이어지는 반면 기업신용 증가세는 크게 둔화됐다"며 이같이 밝혔다.

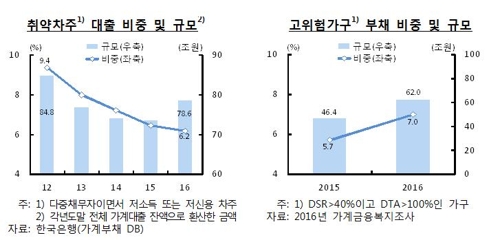

가계신용은 2016년 4분기 이후에도 비은행금융기관을 중심으로 빠르게 늘어나고 취약계층의 부채 규모도 확대됐다. 비은행 가계대출 증가폭은 2015년 35조8천억원에서 지난 해에는 64조6천억원으로 커졌다. 대출 종류별로는 주택담보대출(주담대) 증가세가 둔화된 반면 비주담대, 신용대출 등 기타대출 증가율은 빠르게 늘었다.

2016년 금융부채 보유가구의 소득 대비 원리금 상환비율(DSR)은 34.2%로 부채총량 확대 등에 따라 전년(30.7%) 대비 큰 폭으로 상승했다.

원리금상환비율이 40%를 초과함과 동시에 자산대비 부채평가액비율이 100%를 넘는 고위험가구의 부채비중은 지난해 말 7%로 전년 대비 1.3%포인트 증가했다.

한은은 "대출금리가 상승 압력을 받으면 취약가계의 채무상환부담이 커질 수 있다"고 말했다.

기업신용은 증가세가 둔화되면서 부채비율이 하락하는 등 기업 재무 건전성 지표가 개선됐다. 중소기업 대출은 지난해 5.7% 증가로 전년 대비 증가세가 둔화됐고 대기업은 지난해 1.2% 대출이 줄어들면서 전년(-0.6%)에서 감소폭이 확대됐다. 기업이 수입에서 이자로 얼마를 지출하는지를 보여주는 지표인 이자보상배율은 지난해 1~3분기 기준으로 평균 5.8배를 나타내 2015년 같은 기간(4.9배)에서 상승했다. 기업의 단기 부채상환능력을 나타내는 당좌비율, 현금성자산 비율 등도 전반적으로 개선됐다.

한은은 "건전성 지표는 개선됐지만 업황부진이 지속되고 대출금리가 상승하면서 기업의 채무상환능력이 낮아질 가능성이 있다"고 진단했다.

syjeon@yna.co.kr

(끝)

관련기사

전소영 기자

syjeon@yna.co.kr

한국어

한국어 English

English