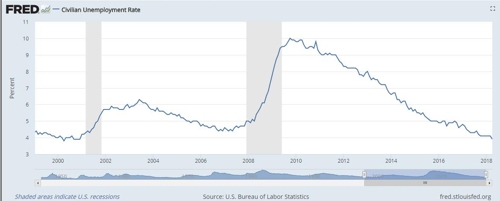

<그래프 설명 : 미국 1999년부터 2018년 4월까지 실업률 추이. 회색 막대는 경기 침체기 표시. 출처 : 세인트루이스 연은>

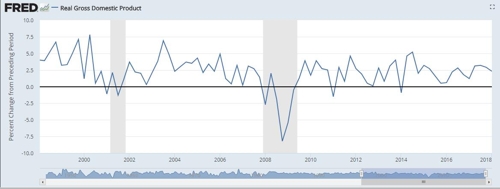

우선 성장률이 다르다. 2000년도 미국의 국내총생산(GDP) 성장률은 4.1%에 달했다. 1999년은 4.7%, 1998년은 4.4%로 3년간 평균 성장률이 4.4%였다. 이와 달리, 2015년과 2016년 성장률은 각각 2.6%와 1.6%에 그쳤고, 2017년까지 3년간 평균 성장률은 2.5%에 불과했다.

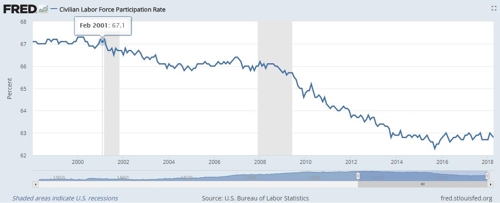

물가도 큰 차이가 난다. 2000년 12월 소비자물가의 전년 대비 상승률은 3.4%에 달했지만, 2018년 4월은 전년 비 2.5%에 그친다. 경제활동참가율도 다르다. 미국 노동 가능 인구 중 일하거나 구직하는 비율이 2000년 말에는 67%였지만, 4월에는 62.8%로 낮아졌다.

경제학자들은 같은 실업률에도 GDP 성장률이 낮고 물가가 낮은 이유를 낮은 생산성과 노동조합 설립의 감소, 은퇴하는 베이비붐 세대를 저임금 밀레니얼 세대가 대체하는 것 등으로 설명하고 있다.

<그래프 설명 : 미국 1998년부터 2018년 4월까지 GDP 추이. 회색 막대는 경기 침체기 표시. 출처 : 세인트루이스 연은>

마지막으로 다른 점은 2000년 말은 경기 침체가 오기 직전이었다. 당시의 성장률, 물가 수준은 경기의 꼭지였던 셈이다. 3.9%의 낮은 실업률은 사실상 경기 호조기를 끝내는 전조였다. 이후 2001년 3월부터 2001년 11월까지 8개월간 짧은 경기 침체가 찾아왔다.

같은 실업률이지만 지금과 2000년 말은 당시와는 아주 다르다. 현재 미국 고용시장은 일자리 창출을 한참은 더 할 수 있을 것으로 보이고, 물가가 낮아서 소비도 크게 타격을 받을 것 같지 않다. 따라서 현재 수준의 경제 성장률은 몇 해 더 이어질 만한 여건을 갖추고 있다는 평가가 나온다.

<그래프 설명 : 미국 1998년부터 2018년 4월까지 경제활동참가율 추이. 계속 우하향 추세를 보이다가 2015년 62.3%에서 저점을 찍은 후 안정됐다. 회색 막대는 경기 침체기 표시. 출처 : 세인트루이스 연은>

많은 전문가는 미국의 경기 침체를 2년 후로 예측한다. 부동산 사이트 질로우와 리서치회사 펄스노믹스가 100명의 부동산 전문가와 경제학자를 상대로 벌인 설문에서 절반이 2020년 어느 시기에 침체가 시작할 것으로 내다봤다. 골드만삭스는 경기 확장기의 종료에 대한 걱정이 과장됐다며 앞으로 4분기 안에 침체가 시작될 가능성이 5%, 8분기 안에는 19%에 불과하다고 예상했다.

미국 연방준비제도(Fed·연준) 위원들은 실업률이 더 내려갈 것으로 보고 있다. 연준 위원들의 실업률 전망치 중앙값은 올해 3.8%를 거쳐, 2019년과 2020년 3.6%로 더 내린다. 이들의 희망이 맞다면 미국 경제는갈 길이 더 남았고, 아직은 2000년 말과 같은 꼭지가 아니다. (이종혁 특파원)

liberte@yna.co.kr

(끝)

이종혁 기자

liberte@yna.co.kr

한국어

한국어 English

English