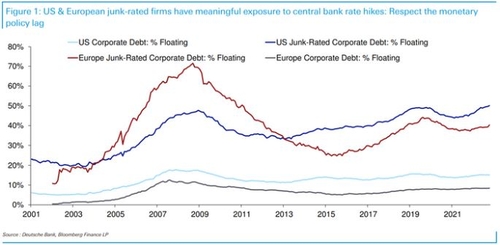

22일(현지시간) 마켓워치와 도이체방크에 따르면 미국 정크등급 부채는 현재 변동금리 비중이 50%로 사상 최고 수준을 기록했다. 지난 10년 전만 해도 해당 비중은 30%대에 머물렀으나 그동안 꾸준히 확대됐다.

미국 전체 회사채의 변동금리 비중은 10%대에 머무는 것과 크게 차이 나는 수준이다.

이처럼 정크 기업의 변동금리 비중이 확대된 것은 레버리지론 시장이 빠르게 시장 규모를 키웠기 때문이다.

레버리지론은 일반적으로 투자등급 이하 또는 정크등급의 기업이 자금을 조달하는 데 활용하는 변동금리 부채의 한 형태로 위험성이 큰 것으로 인식된다. 사모펀드 기업은 레버리지론을 통해 기업 인수 자금을 조달하고 인수한 기업이 부채 부담을 떠안는다.

부채 부담이 큰 기업은 경기 침체 국면에서 상환에 어려움을 겪을 위험이 있다.

도이체방크는 "부채는 '만기의 벽'(maturity walls)이 차이를 만들지만, 과거의 디폴트를 설명하는 우리의 모형에서는 레버리지가 만기보다 최대 두 배나 더 중요했다"며 "경기 불황에서 수익 마진이 쪼그라들 때 매출액 대비 높은 부채 비율은 매우 높은 레버리지에 노출돼 이자 지급 불능으로 이어질 수 있다"고 설명했다.

은행은 "미국 레버리지론 시장은 낮은 신용등급과 금리 상승에 대한 노출도 확대 등으로 디폴트에 가장 많이 노출된 상태"라고 경고했다.

미국의 경기 침체 가능성은 연준의 공격적인 금리 인상으로 최근 크게 높아진 상태다. 중앙은행의 통화정책 긴축은 일반적으로 시차를 두고 작용한다.

도이체방크는 "미국 정크등급 기업의 디폴트 비율은 내년 연말까지 4.5%까지 오를 수 있고, 2024년 하반기에는 9%로 정점에 도달할 수 있다"고 추정했다.

한편, 펙트셋에 따르면 비투자등급의 변동금리 부채에 노출된 SPDR 블랙스톤 시니어 론 상장지수펀드(ETF)는 올해 들어 현재까지 총수익률이 5%가량의 손실을 냈다.

ywkwon@yna.co.kr

(끝)

본 기사는 인포맥스 금융정보 단말기에서 2시간 더 빠른 10시 09분에 서비스된 기사입니다.

권용욱 기자

ywkwon@yna.co.kr

한국어

한국어 English

English