(서울=연합인포맥스) 29일 달러-원 환율은 1,280원대를 중심으로 등락할 것으로 예상된다.

이날 달러-원은 간밤 달러 약세와 미국 국채 수익률 하락 등에 하락 출발한 후 지난 21일 장중 저점 1,284.00원 하향 돌파를 시도할 것으로 보인다.

간밤 달러인덱스는 102.785로 전장보다 0.40% 하락했다. 전 거래일 서울환시 마감 무렵보다는 0.39% 내렸다. 미국채 2년과 10년 금리는 각각 14.28bp, 6.01bp 하락했다.

연방준비제도(Fed·연준) 위원 발언 등에 미국채 금리가 하락하면서 달러지수도 하락했다.

크리스토퍼 월러 연준 이사는 "현재 정책이 경제를 둔화시키고 인플레이션을 2%로 되돌릴 수 있는 좋은 위치에 있다는 확신이 점점 커지고 있다"고 밝혔다.

미셸 보먼 연준 이사는 최근 인플레이션 진전이 고르지 않다며 제약적인 정책이 충분하지 않을 경우 연방기금 금리를 더 인상하는 것을 지지할 것이라고 말했다.

시장은 월러 이사 발언에서 매파 색채가 옅어진 점에 주목했고 금리인하 베팅을 확대했다. 연방기금금리 선물시장은 연준이 내년 3월에 금리를 5.00~5.25%로, 25bp 인하할 가능성을 36.5%로 반영했다. 하루 전엔 21.5%였다.

또 시장은 연준이 내년 5월에 금리를 5.00~5.25%로, 25bp 인하할 가능성을 49.3%로 판단했다. 하루 전엔 43.3%였다.

반면 달러 약세 속에서 유로화는 ECB 위원의 매파 발언을 소화했다. 요아힘 나겔 독일 중앙은행 분데스방크 총재는 인플레이션 전망이 악화되면 유럽중앙은행(ECB)이 금리를 다시 인상해야 할 수 있으며 금리 인상 이후 서둘러 정책을 완화해서는 안 된다고 말했다.

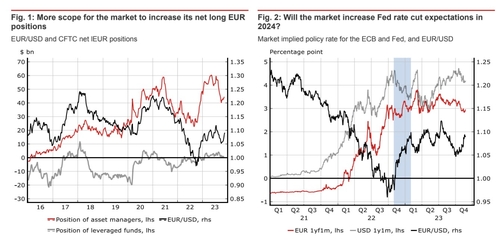

최근 노무라는 달러 약세 속에서 자사 CTA 모델이 유로-달러 롱 포지션에서 강한 신호를 보내고 있다고 설명했다. 그러면서 목표 레벨을 1월 중순 1.1150달러로 제시했다.(첫 번째 차트)

다만 미국 주요 지표에 따라 달러화가 반등할 위험을 주시해야 한다고 지적했다. 미국 주요 지표로 비농업 고용보고서와 소비자물가지수(CPI)를 꼽았다.

수급상 수출업체 네고 등 추격 매도물량은 달러-원 하락세를 뒷받침할 수 있다.

반면 수입업체 결제수요 등 저가 매수세는 달러-원 하단을 제한할 수 있다. 전날에도 달러-원이 하락한 가운데 역내에서 결제수요가 우위를 보였다.

시장은 장중 국내 증시 동향을 살펴볼 것으로 보인다.

전날 국내 증시는 뉴욕증시 부진 이후에도 상승세를 보였다. 연준의 긴축 완화 기대가 이어졌기 때문이다.

간밤 뉴욕증시도 이달 상승세 이후 숨을 고르는 모습을 보였다. 뉴욕증시는 상승 마감했으나 장중 등락을 거듭했다.

다우존스30산업평균지수는 전장보다 0.24% 상승했다. 스탠더드앤드푸어스(S&P)500지수와 나스닥지수는 각각 0.10%, 0.29% 올랐다.

그럼에도 달러인덱스와 미국채 수익률 하락 등으로 증시에 우호적인 여건은 계속되고 있다.

시장은 또 장중 위안화 움직임을 주시할 것으로 예상된다.

전날 중국인민은행은 달러-위안 기준환율을 6월 9일 이후 가장 낮은 수준으로 고시했다.

시장은 인민은행의 위안화 고시로 단기적으로 달러-위안 추가 하락압력이 있을 수 있다고 판단했다.

또 최근 중국인민은행이 분기별 정책 시행보고서에서 위안화를 안정적으로 유지하겠다는 의지를 강조한 점도 위안화 가치를 지지하는 데 일조했다.

다만 달러가 약세에서 벗어나고 중국 경제지표가 부진하면 역외 달러-위안이 반등할 수 있는 것으로 예상됐다.

중국 11월 구매관리자지수(PMI)가 발표되기 전에 위안화가 심리적으로 중요한 달러당 7.15위안 부근에서 움직일 가능성도 있다. 중국 11월 PMI는 오는 30일에 발표된다.

뉴욕 차액결제선물환(NDF) 시장에서 달러-원 1개월물은 지난밤 1,286.50원(MID)에 최종 호가됐다. 최근 1개월물 스와프포인트(-2.05원)를 고려하면 전장 서울외환시장 현물환 종가(1,293.70원) 대비 5.15원 내린 셈이다. (금융시장부 기자)

ygkim@yna.co.kr

(끝)

한국어

한국어 English

English