(서울=연합인포맥스) 송하린 기자 = 정부의 '기업 밸류업 프로그램' 발표를 앞두고 한국증시는 저PBR(낮은 주가순자산비율)주뿐만 아니라 정부 지분이 큰 종목 중심으로 주가가 급등한 것으로 나타났다.

증권가에서는 밸류업 프로그램의 강제성이 약할 것이라고 우려하면서도, 정부 영향력 아래에 있는 기업에 대해서는 정부 정책을 따라갈 수밖에 없을 것이라는 기대를 놓지 않는 모습이다.

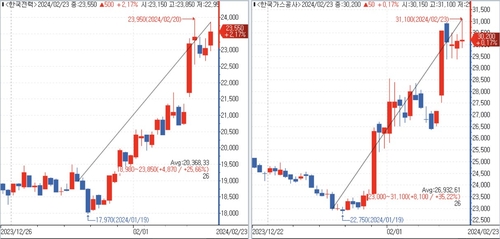

26일 연합인포맥스 종합차트(화면번호 5000)에 따르면 국내 공기업인 한국전력과 한국가스공사는 지난 23일 각각 2만3천550원과 3만200원에 장을 마감했다. 기업 밸류업 프로그램이 처음 언급됐던 지난달 17일 이후 각각 25.66%와 35.22% 오른 수준이다.

정부가 기업 밸류업 프로그램을 언급한 이후 저PBR주를 중심으로 주가가 올랐는데, 점차 그 기대가 정부 지분이 큰 기업까지 흘렀던 덕분이다.

통신주 내에서도 정부 영향력이 클 것으로 예상되는 종목이 상대적으로 강세를 보였다.

국민연금공단의 지분율이 12.68%인 KT는 전 거래일 지난달 17일 대비 21.17% 오른 3만9천400원까지 올랐다. 지난 19일에는 4만2천400원까지 장중 연고점을 기록하기도 했다. 국민연금 관련 보유자가 9% 지분을 가지고 있는 SK텔레콤이나 LG유플러스가 같은 기간 각각 7.29%와 5.81% 오른 것과 비교하면 상승 폭이 크다.

증권사 한 관계자는 "밸류업 프로그램이 법적으로 강제성이 없는 내용으로 나오더라도, 현재 정부는 사실상 수사권 등 막강한 권한을 가진 것으로 인식되고 있다"며 "밸류업 프로그램에 대한 국내외 고객들의 관심이 높은 건 사실"이라고 전했다.

다만 기업 실적이나 실제 주주환원 가능 여력 등을 따져봐야 한다는 경계감도 여전하다.

한국전력은 지난해 4조6천억원의 영업손실을 내며 무배당을 결정했다. 한국가스공사는 지난 2022년 1조5천억원 순익을 냈지만, 미수금을 이유로 상장 이래 처음으로 배당하지 않았고, 지난해에도 미수금이 3분기 말 기준 12조5천억원 수준이다.

통신주에 대해서도 증권가는 부정적인 시각이 여전하다.

김홍식 하나증권 연구원은 "올해는 이익 감소 흐름에 자본적지출(CAPEX) 감축도 한계가 있을 것으로 보이며, 통신사 현금 흐름이 개선되려면 2026년은 돼야 할 것"이라며 "국내 통신사업자들은 배당성향이 이미 50%를 넘고 있으며 SKT는 68%에 달해 더 이상의 배당 증가는 현실적으로 어렵다는 점을 알아야 한다"고 말했다.

실제 금융주에 대해서는 정부 지분 등 막연한 기대보다는 주주환원 의지가 가시적으로 드러난 종목 위주로 오르고 있다.

은행주는 하나금융지주, KB금융, 우리금융지주, 신한지주 순으로 각각 지난달 17일보다 45.28%, 32.13%, 21.69%, 18.47% 올랐다.

정부 관련 지분율로 따지면 우리금융지주가 국민연금 9.88%와 예금보험공사 5.80%로 가장 높다. 하지만 보통주자본비율이 11.9%로 다른 대형 은행주 대비 상대적으로 낮아 다른 은행주를 앞서는 강도의 주주환원 정책을 기대하긴 어렵다는 분석이 나온다.

하나금융지주는 '주주환원 서프라이즈'라고 언급될 정도의 자사주 매입·소각을 결정하며 급등했다. 지난달 말 자사주 3천억원 규모 매입·소각을 공시했는데, 이는 전년 대비 두 배 규모다.

보험주 가운데 삼성생명도 실적 후 진행된 컨퍼런스콜에서 이날 발표될 정부의 기업 밸류업 프로그램 확정 이후 자사주 매입·소각을 포함해 자본활용 및 ROE 제고방안을 재검토하겠다고 언급하며, 전 거래일 연고점인 9만5천600원에 장을 마감했다. 지난달 17일보다 59.25% 오른 수준이다.

hrsong@yna.co.kr

(끝)

한국어

한국어 English

English